Il Mise ha approvato il modello di comunicazione per l’applicazione del credito d’imposta per gli investimenti in beni strumentali. Scopri dunque il contenuto del modello e le modalità di invio al ministero.

A quasi due anni dall’introduzione dei crediti d’imposta per investimenti in beni strumentali, il Ministero dello Sviluppo Economico ha finalmente approvato il modello di comunicazione dei dati e delle altre informazioni riguardanti l’applicazione del credito d’imposta per gli investimenti in beni strumentali funzionali alla trasformazione tecnologica e digitale delle imprese.

La legge 27 dicembre 2019, n. 160 (Legge di Bilancio 2020), che ha introdotto la misura, prevede infatti al comma 191 dell’articolo 1 che i soggetti beneficiari effettuino una comunicazione al Mise. Tuttavia, si è dovuto attendere fino ad ottobre 2021 per conoscere il modello in questione. Ma attenzione: il provvedimento impone delle scadenze anche per gli investimenti effettuati nel corso del 2020. Analizziamo dunque nel dettaglio il contenuto della comunicazione, le modalità di invio e le relative scadenze.

Leggi di più: Credito d’imposta beni strumentali 2021: la guida completa

Comunicazione credito d’imposta beni strumentali: il contenuto del modello

Il modello è composto da:

- frontespizio, in cui indicare i dati anagrafici ed economici dell’impresa che si avvale del credito d’imposta;

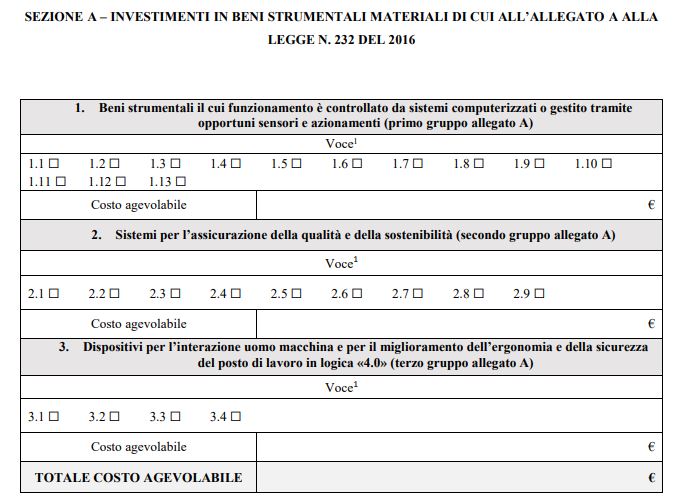

- sezione A, in cui indicare gli investimenti in beni materiali di cui all’allegato A alla legge n. 232 del 2016;

- sezione B, in cui indicare gli investimenti in beni immateriali di cui all’allegato B alla legge n. 232 del 2016;

- legenda, in cui sono riportati tutti i beni il cui acquisto dà diritto alle agevolazioni.

Le modalità e le scadenze per l’invio della comunicazione

Il modello di comunicazione per accedere al credito d’imposta deve essere firmato digitalmente dal legale rappresentante dell’impresa e inviato via pec all’indirizzo benistrumentali4.0@pec.mise.gov.it.

Se poche difficoltà ci sono in merito alle modalità di invio, particolare attenzione deve essere prestata alle scadenze da rispettare. Nello specifico, il decreto del Mise individua due distinti termini:

- con riferimento agli investimenti ricadenti nell’ambito di applicazione della disciplina di cui all’articolo 1, commi 189 e 190, della legge 27 dicembre 2019, n. 160, il modello di comunicazione va trasmesso entro la data del 31 dicembre 2021;

- con riferimento agli investimenti ricadenti nell’ambito di applicazione della disciplina di cui all’art.1, commi da 1056 a 1058, della legge 30 dicembre 2020, n. 178, il modello di comunicazione va trasmesso entro la data di presentazione della dichiarazione dei redditi riferita a ciascun periodo d’imposta di effettuazione degli investimenti.

I termini più stretti sono dunque stranamente previsti per chi, rientrando nella disciplina della legge 178/2020, ha effettuato l’investimento tra il 16 novembre 2020 ed il 31 dicembre 2020. Il termine di invio per questi soggetti è infatti fissato al 30 novembre 2021.

Un mese in più per chi rientra nell’ambito di applicazione della legge 160/2019. Il termine per l’invio della comunicazione è infatti fissato al 31 dicembre 2021.

Chi ha effettuato l’investimento nel corso del 2021 avrà invece tempo fino al 30 novembre 2022.

Si evidenzia, tuttavia, che l’invio del modello di comunicazione non costituisce presupposto per l’applicazione del credito d’imposta e i dati e le informazioni in esso indicati sono acquisiti dal Ministero dello sviluppo economico a soli fini statistici.

Credito d’imposta beni strumentali: la disciplina in breve

Soggetti beneficiari

Possono fruire del credito d’imposta per investimenti in beni strumentali:

- tutte le imprese residenti nel territorio dello Stato;

- le stabili organizzazioni di soggetti non residenti.

Non sono di fatto previsti limiti relativi a dimensioni, forma giuridica o settore di appartenenza. Condizione di accesso è l’effettuazione di investimenti in beni strumentali nuovi e destinati a strutture produttive ubicate nel territorio dello Stato. Tali investimenti possono essere effettuati dal 1° gennaio 2020 al 31 dicembre 2022 (estensione al 30 giugno 2023 in caso di ordini per cui al 31 dicembre 2022 ci sia l’accettazione del venditore e il versamento di un acconto pari ad almeno il 20%).

Investimenti agevolabili

Danno diritto alla fruizione del credito d’imposta gli investimenti in beni materiali e immateriali nuovi strumentali all’esercizio d’impresa, ad eccezione di:

- beni con coefficiente di ammortamento inferiore al 6,5%;

- fabbricati e costruzioni;

- beni di cui all’allegato 3 annesso alla legge 28 dicembre 2015, n. 208;

- beni gratuitamente devolvibili delle imprese operanti in concessione e a tariffa nei settori dell’energia, dell’acqua, dei trasporti, delle infrastrutture, delle poste, delle telecomunicazioni, della raccolta e depurazione delle acque di scarico e della raccolta e smaltimento dei rifiuti.

Misura del credito d’imposta

La misura del beneficio vari a seconda del fatto che l’investimento riguardi beni strumentali:

- nuovi indicati nell’allegato A annesso alla legge 11 dicembre 2016, n. 232;

- nuovi indicati nell’allegato B annesso alla legge 11 dicembre 2016, n. 232;

- diversi da quelli indicati negli allegati A e B annessi alla legge 11 dicembre 2016, n. 232.

BENI DI CUI ALL‘ALLEGATO A

Per investimenti in beni strumentali nuovi, funzionali alla trasformazione tecnologica e digitale delle imprese secondo il modello «Industria 4.0», indicati nell’allegato A alla legge 11 dicembre 2016, n. 232 è riconosciuto un credito di imposta fino al 50%. Nello specifico, per investimenti effettuati dal 16 novembre 2020 al 31 dicembre 2021 (o fino al 30 giugno 2022 in caso di ordini per cui al 31 dicembre 2021 ci sia l’accettazione del venditore e il versamento di un acconto pari ad almeno il 20%) è riconosciuto un credito d’imposta nella misura del:

- 50% del costo per la quota di investimenti fino a 2,5 milioni di euro;

- 30% del costo per la quota di investimenti superiori a 2,5 milioni e fino a 10 milioni di euro;

- 10 per cento del costo per la quota di investimenti superiori a 10 milioni di euro e fino al limite massimo di costi complessivamente ammissibili pari a 20 milioni di euro.

In caso di investimenti effettuati tra il 1° gennaio 2022 e il 31 dicembre 2022 (o fino al 30 giugno 2023 in caso di ordini per cui al 31 dicembre 2022 ci sia l’accettazione del venditore e il versamento di un acconto pari ad almeno il 20%), ovvero di investimenti già effettuati nel periodo dal 1° gennaio 2020 al 15 novembre 2020, le percentuali su indicate scendono rispettivamente al 40%, al 20% e al 10%.

BENI DI CUI ALL’ALLEGATO B

Per investimenti in beni immateriali connessi a investimenti in beni materiali «Industria 4.0», così come indicati nell’allegato B alla legge 11 dicembre 2016, n. 232, è riconosciuto un credito d’imposta pari al 20% del costo di acquisizione. Il limite massimo di costi ammissibili è pari ad 1 milione di euro. Gli acquisiti devono essere effettuati tra il 16 novembre 2020 e il 31 dicembre 2022 (o fino al 30 giugno 2023 in caso di ordini per cui al 31 dicembre 2022 ci sia l’accettazione del venditore e il versamento di un acconto pari ad almeno il 20%).

Per acquisti effettuati tra il 1° gennaio 2020 e il 15 novembre 2020 era invece riconosciuto un credito d’imposta pari al 15% del costo, entro un limite massimo di costi ammissibili pari a 700.000 euro.

BENI DIVERSI DA QUELLI DI CUI AGLI ALLEGATI A E B

Per investimenti in beni materiali diversi da quelli indicati nell’allegato A alla legge 11 dicembre 2016, n. 232 (entro un limite di costi pari a 2 milioni di euro) e per investimenti in beni immateriali diversi da quelli indicati nell’allegato B alla legge 11 dicembre 2016, n. 232 (entro un limite di costi pari a 1 milioni di euro) è riconosciuto un credito d’imposta pari al 10% del costo di acquisizione. Gli acquisiti devono essere effettuati tra il 16 novembre 2020 e il 31 dicembre 2021 (o fino al 30 giugno 2022 in caso di ordini per cui al 31 dicembre 2022 ci sia l’accettazione del venditore e il versamento di un acconto pari ad almeno il 20%).

La misura del credito sale invece al 15% del costo per gli investimenti in strumenti e dispositivi tecnologici destinati dall’impresa alla realizzazione di modalità di lavoro agile ai sensi dell’articolo 18 della legge 22 maggio 2017, n. 81.

In caso di investimenti effettuati tra il 1° gennaio 2022 e il 31 dicembre 2022 (o fino al 30 giugno 2023 in caso di ordini per cui al 31 dicembre 2022 ci sia l’accettazione del venditore e il versamento di un acconto pari ad almeno il 20%), ovvero di investimenti già effettuati nel periodo dal 1° gennaio 2020 al 15 novembre 2020, la percentuale su indicata scende al 6%.

Per maggiori dettagli su modalità di utilizzo e adempimenti si rinvia all’articolo dedicato.

Leggi di più: Bonus TV 100 euro: come accedere al nuovo incentivo