L’Agenzia delle Entrate spiega come annullare o correggere una comunicazione per l’esercizio delle opzioni legate al Superbonus errata. Le stesse indicazioni valgono anche per le comunicazioni relative agli altri bonus edilizi. Scopri cosa fare in caso di errore formale o sostanziale

La Circolare dell’Agenzia delle Entrate n. 33/E del 6 ottobre 2022 affronta diversi temi connessi alle comunicazioni per l’esercizio delle opzioni per la cessione del credito o per lo sconto in fattura. In primis il documento approfondisce le modifiche apportate dal Decreto Aiuti Bis alla disciplina delle richiamate opzioni. Nella seconda parte, quindi, spiega come regolarizzare gli errori commessi nella indicazione dei dati nella comunicazione per l’esercizio dell’opzione. Per la prima volta, dunque, un documento di prassi spiega in modo organico e nel dettaglio cosa fare in caso di Comunicazione di esercizio delle opzioni legate al Superbonus errata.

L’Agenzia comunica il recapito di posta certificata dedicato a cui fare riferimento in relazione agli errori. Poi entra nel dettaglio degli errori formali o sostanziali che possono essere commessi, spiegando caso caso come poter riparare. Infine, viene toccato il tema della remissione in bonis in caso di comunicazioni tardive. Analizziamo di seguito le indicazioni fornite nella Circolare.

Leggi di più: Decreto Aiuti Bis Gazzetta Ufficiale: pdf e indice articoli

I meccanismi della cessione del credito e dello sconto in fattura

L’articolo 121 del Decreto Rilancio (D.L. 34/2020) ha introdotto la possibilità di optare, in relazione ai bonus edilizi (Superbonus 110% compreso), per lo sconto in fattura o per la cessione del credito in alternativa all’utilizzo diretto della detrazione. L’esercizio di queste opzioni deve essere comunicato all’Agenzia delle Entrate con l’apposito modello entro il 16 marzo dell’anno successivo a quello in cui sono sostenute le spese (salvo proroghe).

Le Comunicazioni possono essere annullate entro il quinto giorno del mese successivo a quello di invio, oppure sostituite da altra comunicazione entro lo stesso termine. I crediti derivanti da cessioni o sconti sono resi disponibili entro il giorno 10 del mese successivo sulla Piattaforma cessione crediti accessibile dall’area riservata del sito dell’Agenzia delle Entrate. Il cessionario deve accettare il credito accedendo alla piattaforma o, in caso di Comunicazione errata, rifiutarlo.

Comunicazione Superbonus e ad altri bonus edilizi errata: come comportarsi

Può capitare che in relazione alle Comunicazioni in oggetto possano essere commessi errori di varia natura. Non è escluso, inoltre, che l’errore venga riconosciuto dai soggetti coinvolti oltre i termini previsti per l’annullamento, la sostituzione o perfino dopo l’accettazione del cessionario. Proprio nell’ottica di riparare a queste situazioni, l’Agenzia ha fornito la indicazioni da seguire in relazione alle diverse tipologie di errore che possono essere commesse.

Innanzitutto, l’Agenzia indica l’indirizzo di posta elettronica certificata dedicato a cui trasmettere le segnalazioni e le istanze connesse a Comunicazioni errate: annullamentoaccettazionecrediti@pec.agenziaentrate.it. Il documento specifica, inoltre, che eventuali segnalazioni e istanze già trasmesse con differenti modalità dovranno essere nuovamente inviate seguendo le modalità che adesso andiamo ad analizzare.

Ribadiamo dunque che, in ordine temporale, vi sono diversi modi per rimediare all’errore:

- in primis l’annullamento della Comunicazione inviata, da esercitare entro il quinto giorno del messe successivo a quello di invio;

- entro lo stesso termine, ossia il quinto giorno del mese successivo a quello di invio, trasmettere una Comunicazione interamente sostitutiva della precedente, con l’effetto che sulla Piattaforma saranno visibili solo gli importi corretti indicati nell’ultima Comunicazione inviata;

- trascorso il quinto giorno del mese successivo, il credito erroneamente comunicato può essere rifiutato dal cessionario o fornitore, rimuovendo di fatto gli effetti della Comunicazione errata.

Ma come è possibile rimediare nel caso in cui l’errore emerga dopo l’accettazione del credito? I rimedi alle Comunicazioni errate descritti in precedenza erano noti e applicabili già in precedenza. Tuttavia, nessuna indicazione chiara vi era in merito al comportamento da tenere in caso di errori riconosciuti dopo l’accettazione dei crediti. Proprio per riempire questo vuoto, nuove indicazioni vengono fornite dalla Circolare 33/E. Analizziamole caso per caso.

Comunicazione Superbonus errata: cosa fare in caso di errori formali?

Sono considerati errori formali (od omissioni formali) gli errori relativi a dati della Comunicazione di esercizio delle opzioni per la cessione del credito o per lo sconto in fattura che non comportano la modifica di elementi essenziali della detrazione spettante, e quindi del credito ceduto.

Una Comunicazione viziata da errori formali produce i suoi effetti ai fini dell’esercizio dell’opzione e della eventuale ulteriore cessione. Dunque non è richiesto il suo annullamento, ma la sola segnalazione all’Agenzia delle Entrate dell’errore commesso e dei dati corretti. La segnalazione deve essere trasmessa all’indirizzo pec annullamentoaccettazionecrediti@pec.agenziaentrate.it con nota sottoscritta digitalmente o con firma autografa (in quest’ultimo caso allegando copia del documento d’identità) e serve a regolarizzare la Comunicazione ai fini dei successivi controlli.

Sono considerati formali gli errori relativi alle seguenti informazioni:

- nel frontespizio:

- recapiti (e-mail e telefono);

- codice fiscale del rappresentante del beneficiario e relativo codice carica;

- indicazione dell’eventuale presenza dell’amministratore nel campo “Condominio minimo”;

- codice identificativo dell’asseverazione presentata all’ENEA per gli interventi di riqualificazione energetica di tipo Superbonus;

- codice identificativo dell’asseverazione per gli interventi di riduzione del rischio sismico e relativo codice fiscale del professionista;

- nel quadro A:

- indicazione del semestre di riferimento, per le spese del 2020;

- stato di avanzamento lavori (SAL) ed eventuale protocollo della comunicazione;

- nel quadro B, i dati catastali;

- nel quadro D:

- data di esercizio dell’opzione;

- tipologia del cessionario.

Leggi di più: Decreto Aiuti Ter Gazzetta Ufficiale: pdf e indice articoli

Comunicazione Superbonus errata: cosa fare in caso di errori sostanziali?

Sono considerati errori sostanziali (od omissioni sostanziali) gli errori che incidono su elementi essenziali della detrazione spettante e quindi del credito ceduto. Si tratta, ad esempio, di errori riguardanti:

- l’indicazione del codice dell’intervento, da cui dipende la percentuale di detrazione spettante ed il limite di spesa;

- il codice fiscale del cedente;

- l’importo della spesa sostenuta e del relativo credito ceduto, in particolare se superiori ai valori effettivi.

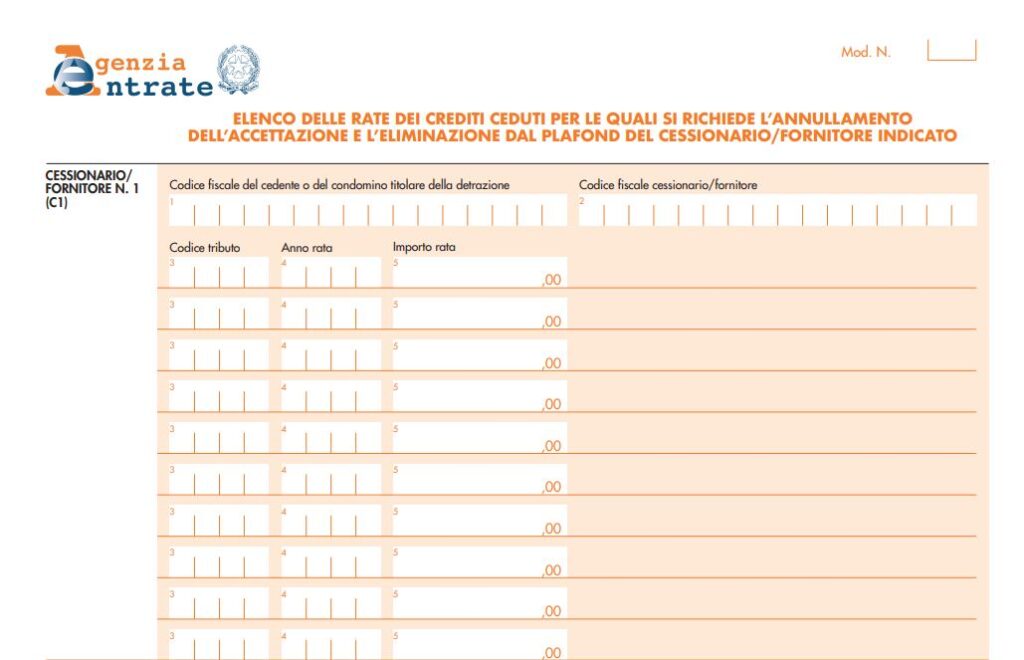

Le Comunicazioni viziate da errori sostanziali devono essere annullate per consentire un corretta circolazione dei crediti. Una volta accettato il credito dal cessionario, l’annullamento può avvenire solo presentando una apposita istanza utilizzando il modello di seguito allegato (clicca sul link per scaricarlo).

L’istanza deve essere firmata digitalmente o con firma autografa (in quest’ultimo caso allegando copia del documento d’identità) sia dal cedente che dal cessionario e trasmessa all’indirizzo pec annullamentoaccettazionecrediti@pec.agenziaentrate.it.

Il ricorso alla remissione in bonis

L’Agenzia delle Entrate evidenzia come, trascorso il termine per l’invio delle Comunicazioni (fissato al 16 marzo dell’anno successivo a quello di esercizio delle opzioni), sia possibile ricorrere anche alla remissione in bonis.

Come disciplinato dall’articolo 2, comma 1, del D.L. 16/2012, convertito con modificazioni dalla legge 44/2012,

«la fruizione di benefici di natura fiscale o l’accesso a regimi fiscali opzionali, subordinati all’obbligo di preventiva comunicazione ovvero ad altro adempimento di natura formale non tempestivamente eseguiti, non è preclusa, sempre che la violazione non sia stata constatata o non siano iniziati accessi, ispezioni, verifiche o altre attività amministrative di accertamento delle quali l’autore dell’inadempimento abbia avuto formale conoscenza, laddove il contribuente:

a) abbia i requisiti sostanziali richiesti dalle norme di riferimento;

b) effettui la comunicazione ovvero esegua l’adempimento richiesto entro il termine di presentazione della prima dichiarazione utile;

c) versi contestualmente l’importo pari alla misura minima della sanzione stabilita dall’articolo 11, comma 1, del decreto legislativo 18 dicembre 1997, n. 471, secondo le modalità stabilite dall’articolo 17 del decreto legislativo 9 luglio 1997, n. 241, e successive modificazioni, esclusa la compensazione ivi prevista»

Dunque, qualora sussistano i requisiti sostanziali, i contribuenti abbiano tenuto un comportamento coerente con l’esercizio dell’opzione, non siano state poste in essere attività di controllo e sia stata versata la misura minima della sanzione prevista, è consentito l’invio della Comunicazione entro il termine di presentazione della prima dichiarazione successiva all’ordinario termine di trasmissione. Ciò vuol dire che, per le spese 2021, l’invio è possibile con remissione in bonis fino al 30 novembre 2022.

La sanzione da versare per usufruire della remissione in bonis è pari a 250 euro. Essa va versata con modello F24, senza possibilità di effettuare compensazioni e non può essere oggetto di ravvedimento.

Leggi di più: Ravvedimento operoso 2022: le nuove regole