La corretta gestione del patrimonio del defunto ai fini del suo trasferimento agli eredi comporta la presentazione della dichiarazione di successione. Scopri quali sono i soggetti obbligati alla sua presentazione, i casi di esonero, le imposte dovute, come e quando presentarla.

La successione, che si apre automaticamente a seguito del decesso, si sostanzia nel trasferimento di tutti i rapporti giuridici attivi e passivi del defunto agli aventi diritto. Una corretta gestione di questa procedura implica la presentazione da parte degli eredi, entro 12 mesi dalla data di morte del contribuente, della dichiarazione di successione. Scopriamo insieme:

- chi deve presentare la dichiarazione di successione;

- quali sono i casi di esonero;

- come può essere presentata;

- quali sono le imposte dovute e come versarle.

Leggi di più: Dichiarazione dei Redditi 2020: la Guida completa

Chi deve presentare la dichiarazione di successione?

Esclusi i casi di rinuncia all’eredità, i soggetti obbligati a presentare la dichiarazione di successione sono:

- gli eredi (coloro che subentrano nell’intero patrimonio del defunto o in una sua quota);

- i chiamati all’eredità (coloro che non hanno ancora accettato l’eredità e dunque non sono ancora eredi);

- i legatari (coloro che subentrano in uno specifico diritto patrimoniale);

- i rappresentanti legali degli eredi o dei legatari;

- gli immessi nel possesso dei beni, in caso di assenza del defunto o di dichiarazione di morte presunta;

- gli amministratori dell’eredità;

- i curatori delle eredità giacenti;

- gli esecutori testamentari;

- i trustee.

Quali sono i casi di esonero?

È previsto l’esonero dalla presentazione della dichiarazione di successione nei casi in cui l’eredità:

- è devoluta al coniuge e ai parenti in linea retta del defunto;

- ha un valore non superiore a 100.000 euro e non comprende beni immobili o diritti reali immobiliari.

Le due condizioni, che devono verificarsi congiuntamente, possono venire a mancare per effetto di sopravvenienze ereditarie.

Modalità di presentazione della dichiarazione di successione

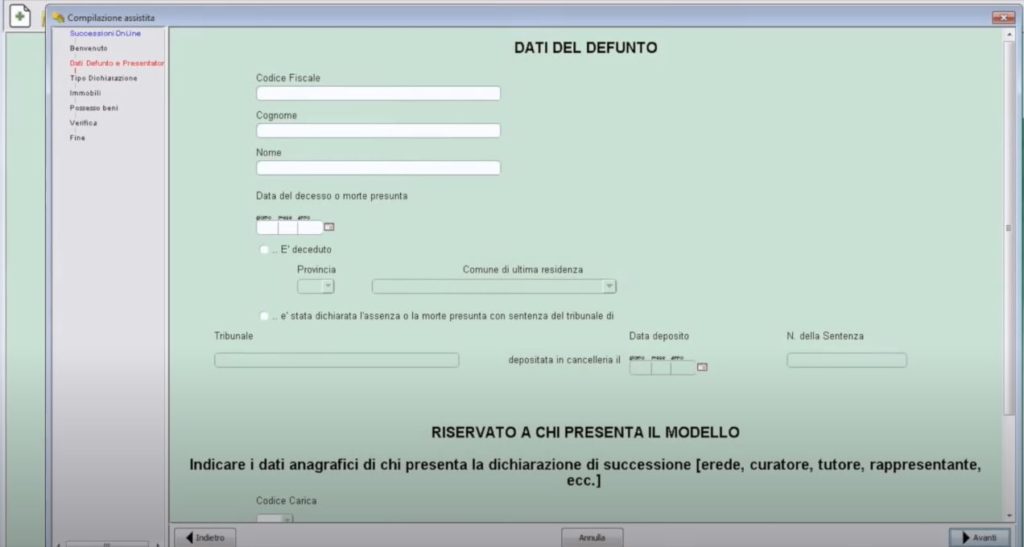

La dichiarazione di successione deve essere presentata, entro 12 mesi dal decesso, esclusivamente per via telematica. Nel caso in cui il patrimonio ereditario comprenda anche degli immobili, nei 30 giorni seguenti la presentazione della dichiarazione di successione bisogna effettuare la voltura catastale. Anch’essa va presentata solo ed esclusivamente in via telematica.

L’invio telematico della dichiarazione di successione richiede l’abilitazione ai servizi telematici dell’Agenzia delle Entrate. Chi non possiede le credenziali Fisconline, può rivolgersi:

- ad un intermediario abilitato (professionisti, C.A.F.);

- all’Ufficio dell’Agenzia delle Entrate territorialmente competente.

Le imposte dovute e le modalità di versamento

Le imposte sugli immobili

Quando l’attivo comprende degli immobili sono dovute anche le imposte ipotecaria, catastale, di bollo, la tassa ipotecaria ed i tributi speciali. Esse sono calcolate in proporzione al valore dell’immobile, escluso il caso in cui esso diventi “prima casa” per uno degli eredi.

Leggi di più: Agevolazioni prima casa: scopri i requisiti

L’imposta di successione

L’imposta di successione è calcolata sul valore netto dell’asse ereditario, ossia la differenza tra le attività e le passività trasferite agli eredi. L’aliquota da applicare varia a seconda della natura degli eredi o legatari ed è infatti pari al:

- 4% per coniugi e parenti in linea retta;

- 6% per i parenti fino al 4° grado e per gli affini fino al 3° grado;

- 8% per tutti gli altri soggetti.

Tuttavia, l’imposta di successione si calcola solo al superamento delle seguenti franchige:

- 1 milione di euro, per il coniuge e i parenti in linea retta;

- 100.000 euro per i fratelli e le sorelle;

- 1,5 milioni di euro, per i soggetti portatori di handicap gravi.

L’imposta di successione viene liquidata dall’Agenzia delle Entrate sulla base di quanto indicato nelle dichiarazione di successione. Il pagamento deve avvenire entro 60 giorni dalla notifica dell’avviso di liquidazione. Il mancato rispetto di tale scadenza comporta il pagamento di interessi e sanzioni. L’imposta può essere pagata anche a rate (non per importi inferiori a 1.000 euro). In particolare, in quest’ultimo caso:

- almeno il 20% dell’importo deve essere versato entro 60 giorni dalla notifica dell’avviso di liquidazione;

- la parte restante, è versata in otto rate trimestrali (dodici, per importi superiori a 20.000 euro), con interessi.

Quando la dichiarazione è presentata direttamente dal dichiarante o tramite intermediario, il pagamento delle imposte avviene tramite addebito su conto. Nel caso in cui la dichiarazione sia presentata presso l’Agenzia delle Entrate si può, in alternativa, optare per il pagamento tramite F24.

Leggi di più: Identità Digitale obbligatoria dal 28 Febbraio 2021