Opportunità per le imprese che hanno iniziato l’attività nel 2019. Termine ultimo il 9 dicembre per ottenere fino a 1000 euro. Scarica il modello e le istruzioni dell’istanza.

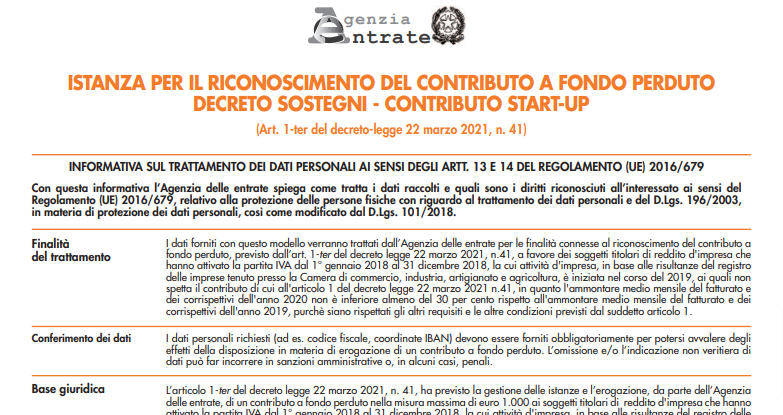

Il provvedimento n. 305784/2021 del Direttore dell’Agenzia delle Entrate ha definito termini e modalità di un’agevolazione che può riguardare numerose imprese. Un bonus fino a 1000 euro riservato alle start-up che hanno aperto la Partita IVA nel 2018 ma il cui inizio attività risulta nel 2019. Il dato sull’inizio attività deve essere desunto dalle risultanze del Registro Imprese tenuto presso la CCIAA.

Le imprese che rispondono a questo requisito devono avere tutti gli altri requisiti previsti dal Decreto Sostegni, con una sola eccezione. Non è richiesto infatti che l’ammontare medio mensile del fatturato e dei corrispettivi dell’anno 2020 non è inferiore almeno del 30 per cento rispetto all’ ammontare medio mensile del fatturato e dei corrispettivi dell’anno 2019. La novità introdotta col provvedimento dell’8 novembre riguarda in particolare la definizione delle modalità di fruizione del contributo da parte delle imprese rientranti nella casistica di cui sopra.

Vediamo insieme di seguito:

- contenuti dell’istanza;

- termini e modalità di trasmissione;

- calcolo ed erogazione dei contributi.

In fondo all’articolo puoi scaricare in PDF il modello dell’istanza e le relative istruzioni.

Leggi di più: Contributo a fondo perduto DL Sostegni: tutti i requisiti

Bonus 1000 euro alle start-up: i contenuti dell’istanza

L’istanza contiene le seguenti informazioni:

- codice fiscale del soggetto richiedente (o del de cuius, se il richiedente prosegue l’attività di un defunto);

- settore di attività del richiedente;

- nel caso in cui il soggetto richiedente abbia posto in essere operazioni aziendali di trasformazione, la partita IVA del soggetto cessato;

- codice fiscale del legale rappresentante se il richiedente è soggetto diverso da persona fisica, ovvero, nel caso in cui il soggetto richiedente sia minore o interdetto, il codice fiscale del rappresentante legale;

- dichiarazione che il richiedente è un soggetto diverso da quelli indicati al comma 2 dell’articolo 1 del decreto-legge 22 marzo 2021, n.41 (enti pubblici di cui all’articolo 74 del TUIR, intermediari finanziari e società di partecipazione di cui all’articolo 162-bis del TUIR);

- indicazione che i ricavi o compensi del secondo periodo di imposta antecedente a quello di entrata in vigore del decreto in oggetto non sono superiori a 10 milioni di euro;

- indicazione che al richiedente non spetta il contributo previsto dall’art.1, del decreto-legge 22 marzo 2021, n.41, in quanto l’ammontare medio mensile del fatturato e corrispettivi dell’anno 2020 non è inferiore almeno del 30% rispetto all’analogo ammontare dell’anno 2019;

- l’indicazione che il richiedente ha attivato la partita IVA dal 1° gennaio 2018 al 31 dicembre 2018, e ha iniziato l’attività d’impresa, in base alle risultanze del registro delle imprese tenuto presso la Camera di commercio, industria, artigianato e agricoltura, nel corso del 2019;

- la scelta, irrevocabile, se utilizzare l’importo del contributo come credito d’imposta ovvero ottenere il versamento diretto della somma;

- IBAN del conto corrente intestato al soggetto richiedente il contributo;

- codice fiscale dell’eventuale soggetto incaricato della trasmissione telematica dell’istanza;

- data di sottoscrizione e firma dell’istanza.

Leggi di più: Comunicazione credito d’imposta beni strumentali: ecco il modello

Termini e modalità di trasmissione dell’istanza

Come e quando presentare l’istanza per ottenere il bonus fino a 1000 euro riservato alle start-up 2019? La presentazione del modello può avvenire solo attraverso l’apposito servizio web presente nel portale “Fatture e Corrispettivi” dell’Agenzia delle Entrate. La trasmissione può essere effettuata direttamente dal richiedente, da un Dottore Commercialista o da uno degli altri intermediari di cui all’articolo 3, comma 3, del decreto del Presidente della 4 Repubblica 22 luglio 1998, n. 322 e successive modificazioni che abbiano (delle due l’una):

- delega di consultazione del Cassetto Fiscale del richiedente;

- delega al servizio “Consultazione e acquisizione delle fatture elettroniche o dei loro duplicati informatici“.

La trasmissione può essere effettuata nel periodo compreso tra il 9 novembre 2021 e il 9 dicembre 2021. Sempre nella stessa finestra temporale è possibile presentare:

- una nuova istanza, in sostituzione di quella precedentemente trasmessa;

- una rinuncia all’istanza già trasmessa, che vale dunque come rinuncia al contributo.

Leggi di più: Proroga Superbonus confermata dall’approvazione del PNNR

Bonus 1000 euro alle start-up: calcolo ed erogazione dei contributi

Come già detto, l’importo del contributo a fondo perduto può arrivare ad un massimo di 1000 euro. L’importo erogato, che sarà uguale per tutti i beneficiari, non può essere ancora individuato con assoluta certezza. Ma come mai?

Il riconoscimento del bonus è sotteso al limite dello stanziamento statale previsto in misura pari a 20 milioni di euro. Questo vuol dire che se il numero dei beneficiari fosse superiore a 20.000, l’importo spettante ad ognuno sarebbe inferiore a 1000 euro, in quanto proporzionalmente ridotto. Se il numero dei beneficiari, invece, non fosse superiore a 20.000, il bonus sarebbe erogato nell’importo massimo previsto di 1000 euro.

A proposito di erogazione, come avverrà? Le strade sono due:

- per chi ha richiesto l’erogazione diretta in conto corrente, è previsto l’accredito sul conto indicato nell’istanza e intestato al richiedente;

- per chi ha richiesto l’erogazione in forma di credito d’imposta, sarà necessario e attendere e verificare l’effettiva concessione nell’area riservata di consultazione degli esiti sul portale “Fatture e Corrispettivi”.

I beneficiari a cui sarà riconosciuto il credito d’imposta, potranno utilizzarlo esclusivamente in compensazione con F24. Ciò vuol dire che è esclusa la possibilità di disporre la cessione del suddetto credito a terzi.

Scarica il modello e le istruzioni dell’istanza

Leggi di più: Credito d’imposta pagamenti elettronici: 100% dal 1° luglio