L’Agenzia delle Entrate analizza il contenuto del Decreto Antifrode chiarendo diversi dubbi a professionisti e contribuenti. Ecco come comportarsi in relazione a Bonus edilizi, visto di conformità e asseverazione della congruità delle spese.

Con la Circolare 16/E dell’Agenzia delle Entrate, pubblicata il 29 novembre 2021, arrivano importanti chiarimenti in materia di bonus edilizi, visto di conformità e asseverazione della congruità delle spese. La pubblicazione di un documento di prassi era fortemente attesa da professionisti e contribuenti. Infatti, l’improvvisa quanto inaspettata adozione del Decreto Antifrode ha creato non pochi dubbi e problemi a chi ha in corso interventi agevolabili.

Diversi i temi toccati dalla circolare. Tra i chiarimenti più interessanti quelli riguardanti:

- il rilascio del visto di conformità per fruire del Superbonus 110% sotto forma di detrazione;

- le modalità di rilascio dell’asseverazione della congruità delle spese sostenute per i bonus diversi dal Superbonus 110%;

- la cessione delle rate residue dei bonus edilizi;

- l’arco temporale di applicazione della nuova normativa.

Ecco di seguito una sintesi dei principali contenuti del documento.

Leggi di più: Decreto antifrode: visto di conformità per tutti i bonus edilizi

Novità relative al Superbonus: detrazione con visto e congruità delle spese

Il D. L. 11 novembre 2021, n. 157 (in attesa di conversione), anche noto come Decreto Antifrode, all’articolo 1, comma 1, lett. a) estende l’obbligo di visto di conformità anche al caso in cui il contribuente fruisca del Superbonus 110% nella dichiarazione dei redditi.

Fanno eccezione all’obbligo i casi in cui la dichiarazione sia presentata:

- direttamente dal contribuente, attraverso l’utilizzo della dichiarazione precompilata predisposta dall’Agenzia delle Entrate;

- tramite il sostituto d’imposta che presta l’assistenza fiscale.

L’Agenzia precisa che il visto di conformità riguarda solo i dati relativi alla documentazione che attesta la sussistenza dei presupposti che danno diritto alla detrazione. Il contribuente è tenuto a conservare la documentazione attestante il rilascio del visto di conformità, unitamente ai documenti giustificativi delle spese e alle attestazioni che danno diritto alla detrazione.

Le spese relative all’apposizione del visto rientrano tra le spese detraibili anche quando il Superbonus 110% è fruito direttamente in dichiarazione.

Un’altra novità riguarda l’asseverazione della congruità delle spese, già prevista per tutti gli interventi ammessi al Superbonus 110%, a prescindere dalla fruizione sotto forma di detrazione, cessione del credito o sconto in fattura. Tale asseverazione deve adesso tener conto non solo dei prezzari individuati dal decreto del Ministro dello sviluppo economico del 6 agosto 2020 (c.d. Decreto Requisiti), ma anche dei valori massimi stabiliti, per talune categorie di beni, da un emanando decreto del Ministro della transizione ecologica.

Leggi di più: Decreti asseverazioni e requisiti: scarica i testi definitivi

Bonus edilizi e visto di conformità: l’asseverazione della congruità delle spese

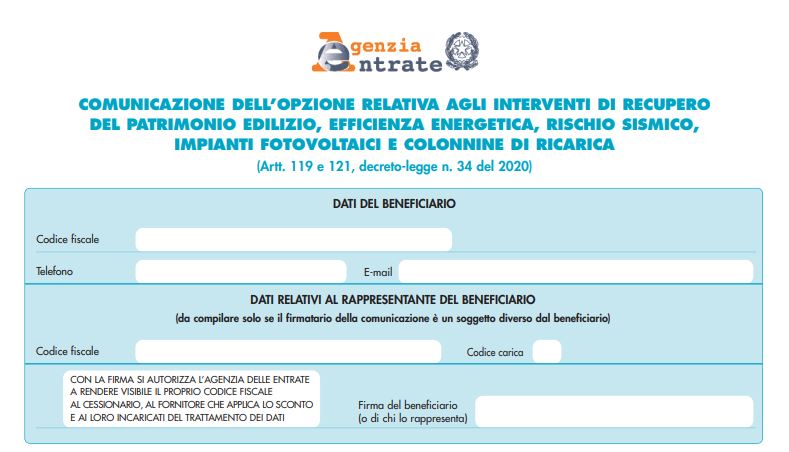

Il Decreto Antifrode, all’articolo 1, comma 1, lett. b), introduce l’obbligo del visto di conformità e dell’attestazione della congruità delle spese sostenute in relazione ai Bonus diversi dal Superbonus, per i quali è esercitata l’opzione per lo sconto in fattura o la cessione del credito. Il decreto prevede che il visto sia rilasciato ai sensi dell’articolo 35 del d.lgs. n. 241 del 1997 dai medesimi soggetti previsti ai fini del Superbonus 110%.

Leggi di più: Visto di conformità Superbonus 110%: la Guida completa

Se pochi dubbi ci sono in merito al rilascio del visto di conformità, lo stesso non si può dire per l’asseverazione della congruità delle spese. Il Decreto Antifrode prevede che la congruità delle spese sia verificata con riferimento ai prezzari individuati dal D. L. 19 maggio 2020, n. 34 (Decreto Rilancio) all’articolo 119, comma 13, lettera a), nonché ai valori massimi stabiliti, per talune categorie di beni, con decreto del Ministro della transizione ecologica. Nelle more dell’adozione di tale decreto ministeriale, la congruità delle spese può essere determinata, in via residuale, facendo riferimento ai prezzi riportati nei prezzari predisposti dalle regioni e dalle province autonome, ai listini ufficiali o ai listini delle locali Camere di Commercio, o, in difetto, ai prezzi correnti di mercato in base al luogo di effettuazione degli interventi.

Dunque, in attesa della pubblicazione del decreto del Ministro della transizione ecologica:

- per il lavori di riqualificazione energetica si fa riferimento al D.M. del 6 agosto 2020 (Decreto Requisiti);

- per gli interventi diversi dalla riqualificazione energetica si fa riferimento ai criteri residuali individuati dal comma 13-bis dell’articolo 119 del Decreto Rilancio.

La forma dell’asseverazione e le tempistiche per il suo rilascio

L’Agenzia chiarisce anche che l’attestazione della congruità delle spese, laddove non sia già contenuta in un modello di asseverazione normativamente previsto, può essere predisposta in forma libera, purché preveda l’assunzione di consapevolezza delle sanzioni penali nel caso di dichiarazioni mendaci, formazione e uso di atti falsi, e della decadenza dai benefici conseguenti a provvedimenti emanati sulla base di dichiarazioni non veritiere, ai sensi degli articoli 75 e 76 del decreto del Presidente della Repubblica 28 dicembre 2000, n. 445.

In virtù del rinvio all’articolo 119, comma 13-bis del Decreto Rilancio, l’Agenzia ritiene che l’attestazione della congruità della spesa possa essere rilasciata, per la medesima tipologia di interventi, dai tecnici abilitati al rilascio delle asseverazioni previste per gli interventi ammessi al Superbonus.

Un chiarimento importante riguarda il momento in cui può essere rilasciata l’attestazione richiesta per cessione o sconto. La disciplina dei Bonus diversi dal Superbonus non richiede adempimenti relativi a stati di avanzamento lavori o alla dichiarazione di fine lavori. Per tale motivo l’asseverazione della congruità delle spese può essere rilasciata anche in relazione a lavori non ultimati, ma a condizione che essi risultino almeno iniziati. Il Decreto Antifrode mira infatti a prevenire comportamenti fraudolenti ed il sostenimento di una spesa trova giustificazione soltanto in relazione ad una esecuzione, ancorché parziale, di lavori.

Ambito temporale di applicazione della nuova normativa

Il Decreto Antifrode è in vigore dal 12 novembre 2021. Dunque, le nuove regole non sono in alcun caso applicabili alle comunicazione trasmesse all’Agenzia delle Entrate entro l’11 novembre 2021.

Le comunicazioni inviate dal 12 novembre 2021 devono dunque rispettare l’obbligo del visto di conformità e dell’attestazione della congruità delle spese ai fini dell’esercizio delle opzioni per cessione o sconto. Tuttavia, una eccezione è concessa a chi, pur dovendo ancora inviare la comunicazione all’Agenzia delle Entrate, ha ultimato i lavori e stipulato gli accordi entro l’11 novembre. Di conseguenza, è possibile esercitare le opzioni senza visto e asseverazione a patto di aver entro l’11 novembre 2021:

- emesso la fattura relativa alle spese detraibili;

- effettuato il pagamento;

- esercitato l’opzione stipulando l’accordo tra cedente e cessionario (in caso di cessione) o mediante la relativa annotazione (in caso di sconto).

Bonus edilizi e visto di conformità: cessione delle rate residue

Un’altra indicazione importante fornita dalla circolare riguarda la cessione delle rate residue non fruite delle detrazioni riferite alle spese sostenute nell’anno 2020. L’Agenzia chiarisce che anche per questo tipo di operazione, laddove l’accordo per la cessione sia stato raggiunto non prima del 12 novembre 2021, è necessario il rilascio del visto di conformità e dell’asseverazione della congruità delle spese.

Leggi di più: IVA Superbonus 110%: qual è il regime corretto?