Sono tanti i casi in cui si rende necessaria la correzione di una dichiarazione dei redditi già inviata. Scopri la differenza tra dichiarazione correttiva nei termini e dichiarazione integrativa: termini per l’invio e tanto altro

Capita spesso, a seguito della presentazione della dichiarazione dei redditi, di avere la necessità di rettificarla o integrarla. Parliamo quindi di casi in cui si deve procedere all’invio della dichiarazione 2023 correttiva o integrativa. Tuttavia, non è chiaro a tutti quale sia la differenza tra di esse. Proviamo dunque a fare un po’ di ordine, approfondendo i concetti di dichiarazione:

- correttiva;

- integrativa;

- integrativa ex art. 2, comma 8-ter, DPR. n. 322/98.

Leggi di più: F24 inviato con errore: è possibile correggerlo?

Dichiarazione 2023 correttiva o integrativa: la differenza

Prima di entrare nel merito di contenuti, scadenze e sanzioni, evidenziamo la sostanziale differenza tra dichiarazione dei redditi correttiva e dichiarazione dei redditi integrativa.

La dichiarazione correttiva nei termini può essere inviata entro la naturale scadenza prevista per l’invio delle dichiarazioni. Al contrario, invece, la dichiarazione integrativa può essere inviata una volta scaduti i termini per l’invio della dichiarazione. Sia in un caso che nell’altro, il presupposto è che vi sia un precedente invio da rettificare o integrare. Scopriamo adesso nei dettagli le caratteristiche delle dichiarazioni correttive e integrative.

Leggi di più: Modello F24: cos’è, a cosa serve e come funziona

Dichiarazione 2023 correttiva nei termini

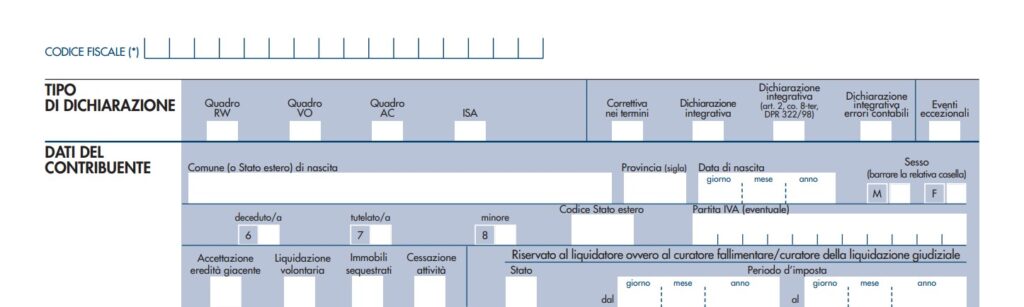

Nel caso in cui, prima della scadenza del termine di presentazione (30 novembre 2023), sia necessario correggere il contenuto di una dichiarazione già presentata, si deve procedere alla compilazione di una nuova dichiarazione completa di tutte le sue parti, avendo cura di barrare nel frontespizio la casella “Correttiva nei termini“. La correzione può riguardare redditi o oneri deducibili precedentemente non indicati.

Le eventuali differenze emerse a seguito della variazione possono essere regolate anche mediante il ricorso al ravvedimento operoso. In particolare, a seguito dell’invio della dichiarazione può emergere:

- un maggior debito, che comporta il versamento della maggiore imposta e delle addizionali eventualmente dovute;

- un minor credito, che comporta la necessità di versare la parte di credito non spettante e indebitamente utilizzata in compensazione;

- un maggior credito o un minor debito, il cui importo può essere richiesto a rimborso o utilizzato in diminuzione di altri importi a debito.

Leggi di più: Ravvedimento operoso 2023: le nuove regole

Dichiarazione 2023 integrativa

Una volta scaduti i termini per l’invio della dichiarazione dei redditi (30 novembre 2023), è possibile rettificare un precedente invio mediante la presentazione di una dichiarazione integrativa. Essa è una dichiarazione compilata in tutte le sue parti utilizzando il modello approvato per l’anno d’imposta di riferimento (Modello Redditi 2023 per l’anno d’imposta 2022). Tuttavia, a seconda dei motivi della variazione da apportare, nel frontespizio si deve barrare la casella:

- “Dichiarazione integrativa“;

- “Dichiarazione integrativa (art. 2, co 8-ter, DPR 322/98)“.

La casella “Dichiarazione integrativa” può essere compilata indicando due diversi codici, a seconda del motivo del nuovo invio. Il codice 1 va indicato quando l’integrativa è inviata, entro il 31 dicembre del quinto anno successivo a quello in cui è stata presentata la dichiarazione, per correggere errori od omissioni (compresi quelli che determinano un diverso ammontare dell’imposta dovuta), ferma restando l’applicazione delle sanzioni per il ritardato pagamento e la facoltà di ricorrere al ravvedimento. Il codice 2 va indicato quando l’integrativa è inviata a seguito di una comunicazione dell’Agenzia delle Entrate con cui la stessa mette a disposizione del contribuente informazioni che sono in suo possesso. L’eventuale credito risultante può essere utilizzato in compensazione, mentre l’eventuale debito può essere ravveduto.

La casella “Dichiarazione integrativa (art. 2, co 8-ter, DPR 322/98)” va barrata esclusivamente se l’invio ha lo scopo di modificare la originaria richiesta di rimborso, optando per la compensazione. In questo caso l’invio deve essere effettuato entro 120 giorni dalla scadenza del termine ordinario.

Leggi di più: Verifica Partita IVA 2023: la Guida aggiornata