Hai una partita Iva in Regime Forfettario? Vuoi conoscere le scadenze della dichiarazione dei redditi per il 2023? Leggi questa semplice guida per diventare un vero esperto. Niente più sorprese, né errori! Impara pochi e semplici punti utili per non sbagliare. Modelli, scadenze e modalità di pagamento per il 2023.

Se hai una Partita Iva e il tuo regime fiscale è il Regime Forfettario, dovrai fare la Dichiarazione dei Redditi 2023 in Regime Forfettario – relativa all’anno 2022 – utilizzando il Modello Redditi Persone Fisiche. Dimentica definizioni come Unico o Modello 740, che sono ormai superate e non esistono più. Il Modello Redditi Persone Fisiche deve essere utilizzato da tutti i soggetti che svolgono:

- attività di impresa in forma individuale (es. artigiani, commercianti);

- attività professionali (es. avvocati).

Anche la dichiarazione dei redditi 2023 per il regime forfettario segue il principio di cassa.

Il principio di cassa comporta la tassazione dei tuoi compensi nell’anno in cui li incassi. In altre parole, non conta in che anno hai emesso la fattura, ma rileva l’anno in cui l’hai incassata.

Facciamo un esempio.

Nella dichiarazione relativa ai redditi 2022, che deve essere compilata e presentata l’anno successivo (Modello Redditi Persone Fisiche 2023), dovranno essere indicate esclusivamente i compensi indicati nelle fatture incassate nel corso del 2022, anche se sono state emesse negli anni precedenti. Se invece le fatture emesse in anni precedenti sono state incassate nel 2022, allora compariranno nella dichiarazione 2023.

Tutti i soggetti che hanno deciso di adottare il nuovo Regime Forfettario usufruiscono dei seguenti vantaggi:

- esenzione dall’IVA;

- imposta sostitutiva con aliquota ridotta;

- nessun obbligo di registrazione delle fatture;

- esonero dagli ISA.

Leggi anche: Regime Forfettario 2023 per le Partite IVA: Guida completa

Come compilare la dichiarazione dei redditi nel Regime Forfettario

Step 1

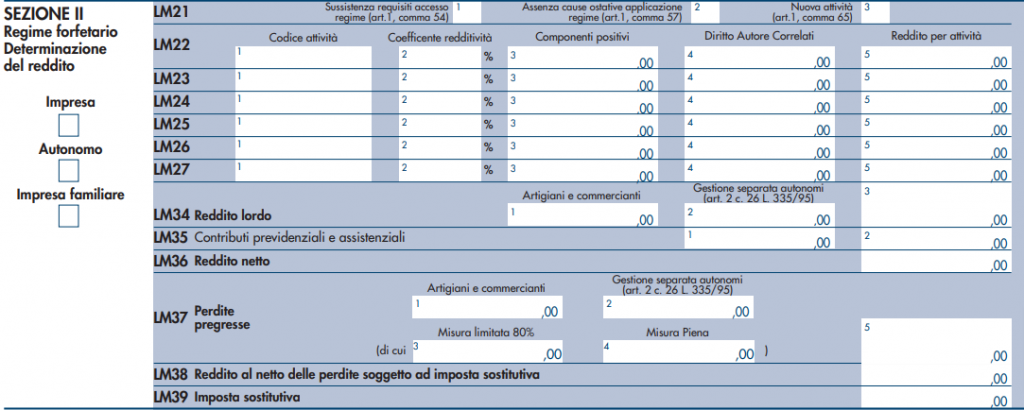

Per prima cosa, vai sulla Sezione II del Quadro LM del Modello Redditi Persone Fisiche. Si tratta della sezione dedicata proprio al Regime Forfettario.

Una volta arrivato qui, dovrai sbarrare una delle seguenti caselle, per descrivere il tipo di attività che svolgi:

- Impresa;

- Lavoro Autonomo;

- Impresa Familiare.

Invece se svolgi contemporaneamente attività di varia natura per la dichiarazione bisogna far riferimento a quella considerata prevalente.

Successivamente dovrai barrare altre 3 caselle, nel Rigo LM21. Le prime due devono essere barrate sicuramente, perché riguardano il possesso dei requisiti per il Regime Forfettario. La terza è solo eventuale e dipende dal caso specifico. Nel dettaglio, le 3 caselle hanno il seguente contenuto:

- Sussistenza requisiti di accesso al Regime;

- Assenza cause ostative per l’applicazione del Regime;

- Nuova attività (con aliquota al 5% invece che al 15%).

Step 2

Nella prima colonna del Rigo LM 22, bisogna inserire il Codice Ateco relativo alla propria attività. Nella seconda colonna dello stesso rigo, invece, compare il relativo coefficiente di redditività, che è una diretta conseguenza del Codice Ateco. Questi due elementi rappresentano il primo passo per impostare correttamente il calcolo delle imposte da pagare.

Step 3

Nella terza colonna del Rigo LM22, andranno indicati i compensi incassati nell’anno di imposta di riferimento (es. incassi 2022 per la Dichiarazione del 2023). Nella quinta colonna del Rigo LM22 comparirà il tuo reddito effettivo annuale. Puoi ripetere questi passaggi nei righi successivi (LM23, LM24 ecc) se con la tua Partita Iva svolgi più attività con più di un Codice Ateco.

Step 4

Nel Rigo LM34 vedrai il dato relativo al tuo reddito lordo totale (relativo alla somma di tutte le attività). Nel Rigo LM36, invece, ci sarà il tuo reddito netto. La differenza fra reddito lordo e reddito netto deriva dall’importo dei contributi previdenziali (LM35).

Ricorda che nella dichiarazione dei redditi va inserito l’importo dei contributi previdenziali effettivamente pagati dal te nell’anno di riferimento. Ad esempio, i contributi versati nel 2022 saranno inseriti nella dichiarazione 2023. Si tratta ancora di un’applicazione del principio di cassa.

Step 5

Ecco il risultato finale! Nel Rigo LM39 potrai leggere l’importo delle tasse da pagare. Se vuoi conoscere con precisione l’importo delle tue tasse da pagare in Regime Forfettario, correttamente suddivise fra saldo e acconti, con le relative scadenze, clicca sul link seguente e scarica il Foglio di calcolo preparato per te da FiscoNews24. L’importo preciso delle tasse da pagare calcolato istantaneamente, tutto in meno di 5 minuti!

Calcolo Imposte Regime Forfettario in tempo reale

Non solo imposte…

Se devi compilare la Dichiarazione dei Redditi 2023 per la tua attività svolta in Regime Forfettario, non devi preoccuparti solo di calcolare l’imposta. Altri aspetti – di introduzione più o meno recente – a cui devi prestare attenzione sono i seguenti:

- compilazione del Quadro RR, se non versi i contributi ad una Cassa “professionale” bensì all’INPS – Gestione Separata o Gestione Artigiani e Commercianti (clicca qui per avere maggiori indicazioni sul Quadro RR);

- inserimento di ritenute eventualmente subìte, così da scomputarle dal totale dell’imposta da pagare, utilizzando il Rigo RS40;

- comunicazione sulla conservazione elettronica (oppure no) di documenti fiscali nel Rigo RS140;

- indicazione dei rapporti avuti con altri soggetti in Regime Forfettario, sempre nel Quadro RS.

Modello Redditi Persone Fisiche 2023: quali sono le scadenze?

Andiamo adesso a vedere quali sono le scadenze da ricordare per il 2023.

La scadenza per la trasmissione e la presentazione della dichiarazione dei redditi 2023 è il 30 novembre 2023. Tuttavia, è importante fare i calcoli già alcuni mesi prima. Le date per il pagamento delle tasse, infatti, sono le seguenti:

- 30 giugno: pagamento saldo 2022 e primo acconto 2023;

- 30 novembre: pagamento secondo acconto 2023.

Gli importi relativi alla scadenza del 30 giugno possono anche essere rateizzati, fino a un massimo di 5 rate mensili da versare entro novembre. Un‘altra possibilità è quella di pagare gli importi del 30 giugno in ritardo (fino ad un massimo di 30 giorni, quindi fino al 30 luglio) con una piccola maggiorazione dello 0,4%. In pratica, su un importo di 1000 euro, bisogna aggiungere soli 4 euro per ottenere una proroga di 30 giorni. Si tratta di uno strumento che può risultare molto conveniente.

Dichiarazione dei Redditi 2023: come si paga?

Devi ricordare che il pagamento delle tasse in Regime Forfettario può avvenire solo tramite la delega F24, correttamente compilata in tutti i suoi campi. Non dimenticare che potresti anche beneficiare della compensazione con precedenti crediti fiscali a tua disposizione.

Leggi di più: Aliquote Gestione Separata INPS 2023: costi e scadenze